בשבוע שעבר נחשפתי לשאלה, בה הביע סוכן ביטוח את הפתעתו מכך שכאשר נייד כספים מפוליסת ביטוח מנהלים מסולקת, שנפתחה בחברת איילון בשנת 2004, נוידו סך כ-11,000 ש"ח מתוך כ-15,000 ש"ח, משמע "קנס משיכה" בסך כ-4,000 ש"ח!!!

כדי למנוע "הפתעות" שכאלו, אציג בפניכם את נושא "ערך פדיון", או בעברית תקנית "קנס משיכה", שחל על הפוליסות שהופקו לפני 2007.

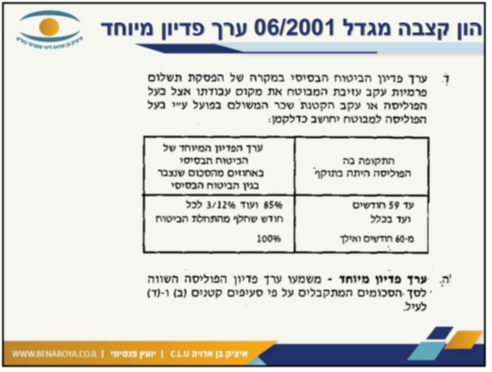

זה התחיל עוד בפוליסות הוותיקות שהופקו עד מאי 2001, בהן הייתה קיימת טבלת ערכי פדיון (משיכה) וסילוק (הפסקת תשלומים).

ראו בטבלה להלן את הסכומים שקיבל המבוטח בפוליסות השונות, בהתאם לתקופה אותה שילם את הפרמיות. הטבלה מתייחסת לביטוחי מנהלים ולערכי פדיון במשיכה בסיום עבודה.

בפוליסות משנת 2001, שופרו תנאי הפוליסה וערכי הפדיון (קנס המשיכה). בתשלום לפוליסה במשך 5 שנים, היה המבוטח זכאי לקבל את מלוא הכספים שהופקדו לחיסכון היסודי, וגם את החיסכון הנוסף ללא קשר לתקופת ההפקדה. אציין שהיו הבדלים מינוריים בין החברת בטבלאות ערכי פדיון של הפוליסות.

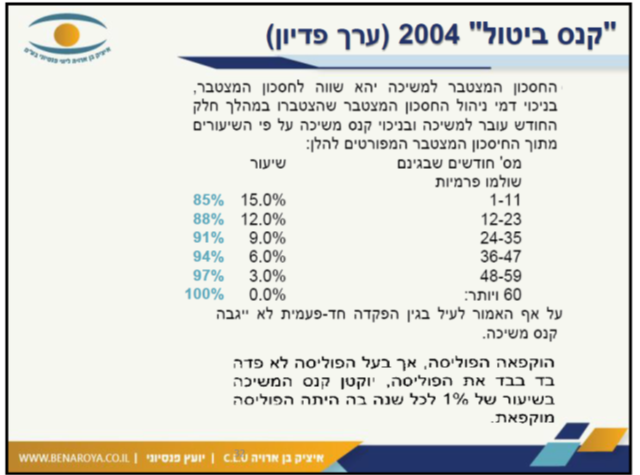

בפוליסות משנת 2004 נקבעה טבלת "קנס משיכה" חדשה (להלן), שכללה הגדלה של ערך הפדיון (הקטנת קנס המשיכה) במהלך 5 השנים בהן שולמה הפרמיה.

הנה כי כן, בבואנו להציע ללקוחותינו ניוד של קופות שברשותם, חובה עלינו לבדוק היטב את משמעות הניוד, שכן ניוד, מבחינת תנאי הפוליסה, משמעותו משיכה! ולכן יחולו קנסות משיכה, אם הלקוח לא הפקיד לפוליסה לפחות X תשלומים, כמופיע בטבלאות.

אדגיש שהקנס האמור מתקבע במועד הפסקת התשלומים ולא קטן (מלבד בפוליסות מ-2004), והטבלאות המוצגות הינן של משיכה או הפסקת תשלומים בביטוחי מנהלים, עקב סיום עבודה או לנוכח הקטנת שכר.

פדיון שלא בתנאים אלו, ישית קנס משיכה גבוה יותר.

ועכשיו לת'כלס – מערכת "פשוט לנייד" אותה פיתחתי בשנה האחרונה, מתריעה ומזהירה מראש מפני "נזק" העלול להיגרם ללקוח, בניוד קופה שלא שולמה מספיק שנים.

המערכת מציגה הזדמנויות ניוד, נימוקים, דגשים, תועלות ללקוח ומשתנים רבים נוספים, כדי לאפשר לבעל הרישיון לעשות את פעולת הניוד בקלות, בפשטות וביעילות, ללא חשש מפגיעה בלקוח.

מאת: איציק בן ארויה

מאת: איציק בן ארויה